Wiki

Investere i aksjer eller eiendom?

Vi følger

Vi følger

4 min lesing | Investering

I denne artikkelen skal vi å foreta oss en analyse av investeringer i aksjer kontra eiendomsinvesteringer.

Vi vil presentere både fordeler og ulemper med disse to hovedkildene til passive inntekter utvalgt av Norges befolkning.

I denne teksten vil vi ikke påvirke deg på noen måte, eller velge for deg, om du skal investere pengene dine på en bestemt måte.

Målet med innlegget er å presentere data som vi mener er behjelpelig, slik at du kan ta en best mulig beslutning for din personlige økonomi.

Sammenligning av investeringer i aksjer vs. eiendom i Norge

Invester i eiendom i Norge

Investering i eiendom i Norge blir ofte omtalt som en relativt trygg investering. Dette sier man selv om vi har sett eksempler på kraftig prisfall tidligere.

Hvis vi går helt tilbake til 1800-tallet kan vi se en stabil og god stigning over hele århundret. Helt til 1899.

Da kom nemlig Kristianiakrakket, og boligprisene falt drastisk. Hvis du kjøpte bolig i 1899, tok det hele 90 år før prisene var like høye igjen.

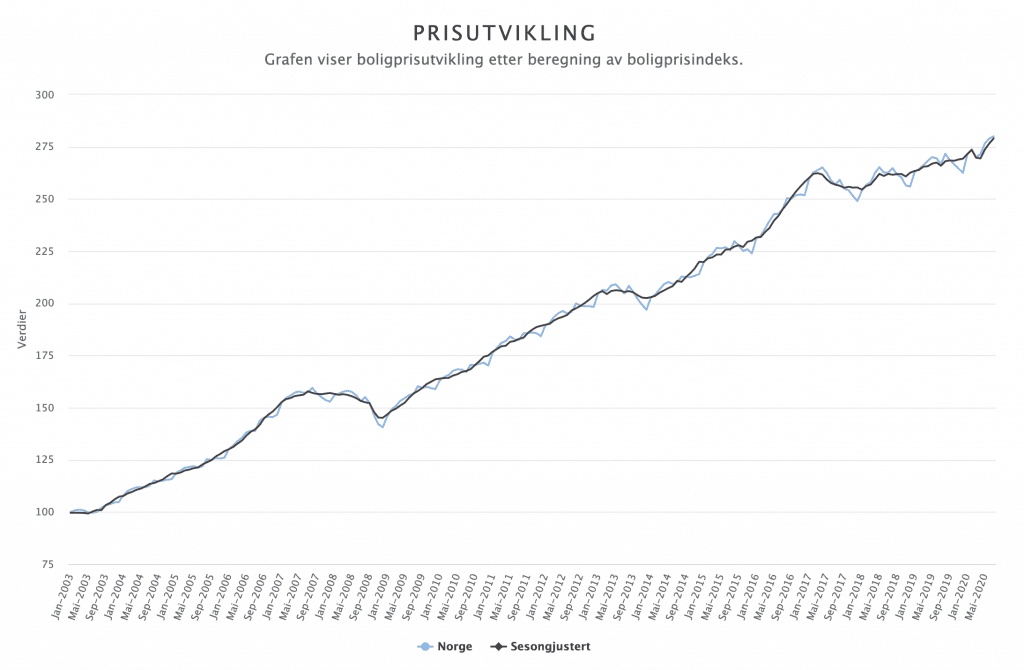

Hvis vi ser på litt nyere tid, kunne vi se et prisfall på 18% fra 2007 til 2009. Grafene viser allikevel at boligprisene har steget relativt stabilt helt siden 1993, og i dag koster den gjennomsnittlige boligen ca. 6 ganger årsinntekten til en gjennomsnittlig nordmann.

Som grafen illustrerer kan vi se en relativt stabil og jevn utvikling av boligprisene. Verdien er nærmest 3-doblet over de siste 17 årene.

Kvadratmeter pris

Ofte ser man også på utviklingen av kvadratmeter prisen. Her er en oversikt (jan. 2021) over gjennomsnittlig kvadratmeter pris i noen av de største byene.

| By | Kvadratmeter pris | Prisstigning siste år |

|---|---|---|

| Oslo | 79 178 kr | +12% |

| Trondheim | 47 112 kr | +7,6% |

| Tromsø | 52 786 kr | +5,8% |

| Bergen | 46 211 kr | +8,5% |

| Kristiansand | 31 353 kr | +7,1% |

Ikke overraskende kan vi se de høyeste prisene i hovedstaden, Oslo. Hvis man er relativt ung, kan det være vanskelig å komme inn på boligmarkedet i storbyen, spesielt i hovedstaden.

Første skritt til å investere i eiendom vil for de fleste være å finne et boliglån med gode vilkår. Når bolig kan være en relativt stor investering, vil det lønne seg å sammenligne lånene så du får de beste vilkårene for deg.

Mange velger også å ta et forbrukslån for å ha egenkapital nok til å få et boliglån. I Norge skal man som minimum ha 15% av kjøpesummen i egenkapital for å få et boliglån av banken.

En annen mulighet er å investere i crowdlending, hvor man sammen med andre investorer kan investere i f.eks byggeprojekter, eller fast eiendom. Dette kan man gjøre gjennom f.eks Estateguru.

Klikk på knappen nedenfor for å sammenligne bankene, så du kan finne lånet med de beste vilkårene for deg.

Invester i aksjer med eToro!

0 kostnader for å sette inn penger og gjennomføre transaksjoner

Ingen faste kostnader for å styre investeringsporteføljen hvis ikke du lar kontoen være inaktiv i mer enn 12 måneder

Du kan følge og til og med kopiere investeringsprofilen til erfarne investeror som bruker plattformen

Du har tilgang til alle typer investeringer: CFD-er, aksjer, aksjeindekser, ETF-er, og råvarer.

Investeringer i aksjer i Norge

Hvis du er ny til investering og aksjer, vil vi anbefale at du starter her: Aksjer og investering for nybegynnere.

Hvis vi ser på Oslo børs Hovedindeks (OSEBX) ligger den i skrivende stund på 1284,02 (Aug. 2022). Hvis vi går lenger tilbake i tid og ser på utviklingen kan vi se følgende.

Her kan du se utviklingen for OSEBX helt fra oppstarten i 1997. Hvis vi ser på utviklingen fra 2012 til i dag i 2022, kan vi se en jevn stigning over tid.

I 2003 lå den på 101. Det vil si at verdien i dag ligger over 12 ganger høyere enn for 20 år siden.

Sammenligner du denne utviklingen med boligpris utviklingen, er det tydelig å se at aksjene har steget mest, men det betyder ikke at aksjeinvestering alltid er et bedre alternativ enn eiendom.

Fordeler ved å investere i aksjer

1. Høyere avkastning

Historisk sett vil avkastningen som investeringer i aksjemarkedet genererer være høyere enn investering i eiendom.

Og det er ikke vi som sier det, men grafer og figurene som presenteres viser tydelig utviklingen.

2. Du trenger ikke store summer for å begynne å investere

Før 2000-tallet var veldig vanskelig å investere i aksjer, fordi du måtte starte med veldig store beløp. Nå kan du åpne en aksjesparekonto, f.eks hos Nordnet som er en av de mest populære, med relativt lave beløp.

Disse tallene er uten sammenligning lavere enn hva du trenger for å kunne kjøpe en bolig for å leie ut, eller for å renovere og selge, noe som også gir et godt overskudd.

3. De har veldig god likviditet

Når vi snakker om likviditet, snakker vi om hvor enkelt det er for en person å gjøre om eiendelen han invester i til kontanter.

Som du sikkert kan forestille deg, er det mye lettere å selge aksjer enn det er å selge en bolig. På børsen tar hele prosessen noen sekunder, og du trenger bare å trykke på noen få knapper (selvom du fortsatt må vente en dag på BVB for å ha pengene på kontoen din).

For en bolig er det mye mer komplisert. Besøk med potensielle kunder, prisforhandlinger, plassering av annonser på spesialiserte nettsteder, besvare dusinvis av telefonsamtaler - alle handlinger krever mye tid, med mindre man investerer i eiendom gjennom Crowdlending, f.eks hos Estateguru.

4. Passivitetsgraden

I dag er alle ekstremt interessert i ideen om en passiv inntekt.

Ikke misforstå, fordi for å investeringe i aksjer må du først investere tid i å forstå nøyaktig hvordan det fungerer. Det beste stedet å starte er her: Aksjer og investering for nybegynnere.

Når du først har lært litt om aksjer og investering, vil du kunne tjene penger på investeringen resten av livet.

Det positive med digitaliseringen, er at du kan styre investeringen din hjemmefra. Eksempelvis kan du ganske enkelt logge inn hos eToro eller Nordnet og holde øye med hvordan investeringen din utvikler seg.

Når det gjelder investeringer i eiendommer, vil du ha mange flere utfordringer: se etter leietakere, samle husleie, reparere ting som går i stykker, megle mulige konflikter mellom leietakere og naboer og mye, mye mer.

5. Mye lavere overføringskostnader

Provisjonen for å selge og / eller kjøpe aksjene er relativt lav, men det er verdt å undersøke prisene før du bruker plattformen. Priser kan du lese mer om her: aksjesparekonto. Det er til og med internasjonale plattformer, f.eks eToro, som ikke tar noen kurtasje.

Når det gjelder eiendomsinvesteringer er kostnadene høyere: betaling av eiendomsmeglerens provisjon, notariakostnader, skatt, etc. - kostnader du skal være oppmerksom på.

6. Du kan diversifisere investeringen din (spre risiko)

Et av de mest verdifulle prinsippene ved investering er diversifisering.

Har du hørt folk si: "Ikke legg alle eggene dine i en kurv"? Det samme er tilfelle for investeringer.

Det beste tipset når det kommer til å kjøpe aksjer, og investering, er å diversifisere, eller spre investeringne din. Ved å diversifisere, vil du redusere risikoen for tap betraktelig.

Dette kan f.eks gjøres ved å investere i aksjer, fond, kryptovaluta og P2P-lån.

Hvis du investerer flere steder, og en av investeringene dine skulle falle i verdi, vil de andre investeringene dine sørge for at du ikke taper alle pengene dine.

På denne måten vil du ha en veldig god risikostyring, som vil gi en mere stabil og sikker avkastning.

Hvis du vil minimere risikoen, kan det også anbefales å investere i fond, som regnes for å være en mere sikker investering, fordi fondet diversifisrer for deg. Et par anbefalte plattformer for dette er Nordnet og Kron.

7. Du har et høyere vekstpotensial

Når det gjelder investering i aksjer, er det i teorien ingen grenser for hvor stor avkastning du kan få.

Aksjemarkedet vil alltid gå både opp og ned, og det er ingen som kan si hvordan utviklingen faktisk blir. Selv om du skulle kjøpe aksjer og de kom til å falle i pris, vil de historisk sett komme opp igjen på sikt, så ofte skal man ha litt "is i magen".

La oss ta eksempelet på den amerikanske kjeden av WalMart-butikker. I 1982 kostet en aksje 4 øre. Foreløpig er prisen på en $ 100.

Hvis besteforeldrene dine hadde investert 100 dollar i WalMart-aksjer, ville de være verdt $ 250 000 i dag.

Fordeler ved å investere i eiendom

1. Investeringen blir til en fysisk eiendel

Sannsynligvis den største fordelen med å investere i eiendom er at de ligger et sted i nærheten av deg.

Du kan se dem, du kan ta på dem, og du har en følelse av bedre kontrol når du ser eiendommen du kjøpte. Dette vil du ikke på samme ved å lese noen tall i grønt (forhåpentligvis) på en dataskjerm.

2. Avkastning

Det kan deles ut utbytte årlig eller kvartalsvis, mens leie blir samlet inn hver måned.

Selv om avkastningen som tilbys av eiendomsinvesteringer kanskje ikke er så god som på aksjemarkedet, har du i det minste fordelen med at leien kommer inn månedlig, så lenge du har leiligheten.

3. Investeringen styres bedre av investoren

Du vil være den som vil diktere beløpet du ønsker å investere for kjøp av huset, for renovering, og du bestemmer leieprisen.

Du har kontroll over avtaleforholdene du pålegger leietakerne, du kan velge at huset skal brukes i lang tid, eller i et hotellregime og mye mer.

Aksjene kommer med en viss pris og selges med en annen, avhengig av deres utvikling. Du vil ikke ha noe å si på dette.

4. Du kan tjene penger ved å bruke penger du ikke har

Selv om du ikke har det fulle beløpet som trengs for å kjøpe et hjem, vil du kunne søke om boliglån.

Så lenge du gjør beregningene dine riktig og velger et godt område (slik at leien dekker kostnadene for prisen og skattene), vil du kunne tjene penger.

Hvis du vil investere i eiendom, uten å låne penger, kan man f.eks bruke Estateguru som er en crowdlending plattform.

Når det gjelder investering på aksjemarkedet trenger du penger for å kjøpe aksjer. Hvis du ikke har dem, vil du ikke kunne handle.

5. Du har muligheten til å forhandle

På boligmarkedet kan du forhandle om alt: eiendomsmeglerprovisjonen, kjøpesummen for huset, renoveringskostnadene, prisen på de skreddersydde møblene, husleien som leietakeren skal betale osv.

Alle disse forhandlingene vil kunne merkes i lommen, men også når du beregner den endelige avkastningen.

Å kjøpe og selge aksjer gjøres til en fast pris, diktert av markedet, og uansett hva du prøver å gjøre, vil det ikke være påvirkelig.

6. Kan brukes til sitt eget formål

Hvis aksjene ikke har et verktøy i seg selv, kan eiendomsinvesteringer ha det. Hvis du av en eller annen grunn ikke har noe sted å bo, vil du alltid kunne bruke huset du leide ut og bruke det til ditt eget formål.

Selv om det ikke vil generere overskudd for deg da, kan du fremdeles se det som en investering, for det enkle faktum at det sparer deg for å betale en leie et annet sted.

7. Svingningene er mye lavere

Som du la merke til i diagrammet som ble presentert i begynnelsen av artikkelen, er svingningene på boligmarkedet mye lavere sammenlignet med aksjemarkedet.

På aksjemarkedet er det ikke umulig å se betydelige svingninger fra en dag til den neste, mens det på boligmarkedet går mange måneder uten at gjennomsnittsprisen per kvadratmeter endrer seg drastisk.

8. Det er en vare som kan brukes i mange år

Hvis du snakker om aksjemarkedet, vet du ikke nøyaktig hva som vil skje med de børsnoterte selskapene, når det gjelder eiendom, hvis du velger et hjem i et holdbart bygg, er du sikker på at det vil bli der i flere tiår.

Og automatisk betyr dette at det vil gi overskudd for deg i løpet av denne tiden.

Konklusjon

I denne artikkelen har vi vist 7 og 8 fordeler som hver investeringsform har i forhold til den andre.

Du måp selv bestemme hva om du vil investere i aksjer eller i eiendom, og man kan tjene gode penger på begge.

Våres anbefaling, for diversifiseringens skyld, er å kombinere både investering i aksjer og eiendom.

På denne måten vil du kunne glede deg over fordelene med hver enkelt, og du vil ha en veldig god risikostyring.

Hvis du er ny til investering, kan du lese her: aksjer og investering for nybegynnere.

Der gjennomgår vi hvordan du kan komme godt igang med investering, og vi sammenligner noen av de mest populære, og mest valgte investeringsplattformene, som eToro, Nordnet, Mintos og Kron.

Kommentarer

Kun registrerte brukere kan legge igjen kommentarer.